DIŞ TİCARETİN FİNANSMANI VE TEŞVİKİ - Ünite 4: İthalatın Finansmanı Özeti :

PAYLAŞ:Ünite 4: İthalatın Finansmanı

İthalat Kavramı ve İthalatın Finansmanında Kaynak Seçimi

İşletmeler büyüklükleri ne olursa olsun yurtdışından mal ve hizmet almakta yine dünyanın dört bir yanına ürettikleri mal ve hizmetleri satmaktadır. Global pazarda faaliyet gösteren işletmeler için ihracat kadar ithalat da çok önemlidir. İstenilen ürün ve tedarikçiyi bulmak tek basına yeterli değildir. Tedarikçinin bulunduğu ülkenin yasal mevzuatları, ülkedeki ticari alışkanlıklar vb. araştırmaların da yapılması gerekir. Gerekli araştırmalar yapıldıktan sonra söz konusu ürünlerin gümrük ve nakliye süreçlerinin nasıl gerçekleştirileceği netleştirildikten sonra ödemenin hangi tarihte, nasıl ve hangi para birimi ile gerçekleştirileceğinin belirlenmesi gerekir. İthalat için bahsedilen bu süreçlere ilişkin alınan her karara göre işletmenin yurt dışından ithal edeceği ürünün maliyeti değişecektir.

İşletmeler, yurtdışından ticari amaçlı (kısa vadeli) ürünler ithal edebileceği gibi yatırım amaçlı (uzun vadeli) ürünler (makine – teçhizat vb.) de ithal edebilir. Yurtdışından ithal edilecek ürünün özelliğine göre bu ürünlerin finansmanında finansal yönetim ilkelerine uygun olarak alternatif finansman teknikleri değişiklik gösterecektir. İşletmeler ticari faaliyetlerini gerçekleştirebilmek için fona ihtiyaç duyarlar. İhtiyaç duydukları bu fonlar özkaynak ve yabancı kaynaklar olmak üzere iki kaynaktan sağlanır. Öz kaynağı işletme ortaklarının sağladığı fonlar ve işletme faaliyetlerinden yarattığı otofinansman oluştururken, yabancı kaynaklardan sağlanan fonları belirli bir vade de geri ödenecek borçlar oluşturur. Finans yöneticisi, işletmenin sermaye yapısı içinde optimum borç/özsermaye oranının belirlenmesinin yanı sıra finansman kaynaklarının vade dağılımında da optimum sonucu verecek bilesimi sağlamak zorundadır

İthalat Kavramı ve Süreci

İthalat, yurtdışında üretilmiş bir malın, ülkedeki alıcılar tarafından satın alınmasıdır. Başka bir ifade ile ithalat; bir malın veya ekonomik değerin yürürlükteki gümrük mevzuatı ve ilgili düzenlemeler çerçevesinde fiili olarak yurtdışından yurtiçine getirilmesi ve söz konusu yurtiçine getirilen mal ve ekonomik değerlerin tutarının Kambiyo mevzuatı çerçevesinde ihracatçı ülkeye transfer edilmesidir (bedelsiz ithalat hariç) İthalat kısaca dış alım demektir. Vergi numarasına sahip her gerçek kişi ve tüzel kişi ile tüzel kişilik statüsüne sahip olmamakla birlikte yürürlükteki mevzuat hükümlerine istinaden hukuki tasarruf yapma yetkisi tanınan kişiler ortaklıkları, ithalat işlemlerini yürütebilir.)

İthalatın Türkiye ekonomisine yararlı ve uluslararası ticaretin gereklerine uygun olarak düzenlenmesini sağlamak amacıyla 1995/7606 sayılı Bakanlar Kurulu Kararnamesi 31 Aralık 1995 tarih ve 22510 sayılı Resmi Gazete’de yayınlanan “İthalat Rejimi Kararı” bugüne kadar çeşitli değişiklikler yasamıştır. Yayınlanan 2010 yılı Karara göre, kamu ahlakı, kamu düzeni veya kamu güvenliği; insan, hayvan ve bitki sağlığının korunması veya sınai ve ticari mülkiyetin korunması amacıyla ilgili mevzuat hükümleri çerçevesinde alınan önlemlerin kapsamı dışındaki malların ithali serbest bırakılmıştır. İthalat Rejimi ile ilgili olarak her yılsonunda Resmi Gazetede yayınlanan İthalat Rejimi Eki Kararları yayınlanmakta ve bu kararlarda ithal edilecek eşyalara uygulanacak gümrük vergisi oranları ve Toplu Konut Fonu miktarları, ülke ve ülke grupları bazında açıklanmaktadır. İthalat yönetmeliğinde belirtilen usul ve esaslar çerçevesinde (istisnalar hariç olmak üzere) Vergi Usul Kanunu hükümlerine göre, vergi numarası verilen her gerçek ve tüzel kişi ile tüzel kişilik statüsüne sahip olmamakla birlikte yürürlükteki mevzuat hükümlerine göre hukuki tasarruf yapma yetkisi tanınan kişilerin ortaklıkları ithalat yapabilmektedir. İthalat işleminde izlenecek süreç;

İthal Edilecek Ürün Seçimi: İthal edilecek ürünün özellikleri, avantaj ve dezavantajları, ürüne alternatif olan ürünlerin neler olduğu, bu ürünün ülkede satılıp satılmadığı, satılıyor ise hangi ülke ve/veya ülkelerden getirilmiş ürünlerin satıldığı, bu ürünlerin pazar payının ve fiyatının ne olduğu araştırılarak ithal edilecek ürünün seçimi ithalat işleminin ilk aşamasını oluşturur.

İthalatın Yapılacağı Ülkenin Belirlenmesi: İthal edilecek ürün belirlenirken ürüne ilişkin bilgiler toplanıp üründe aranacak nitelikler belirlenir. Toplanan bilgiler doğrultusunda üründe aranan nitelikleri karşılayan kalite, fiyat, marka ve özelliklerde üretimin yapıldığı ülkenin hangi ülke veya ülkeler olduğu, bu ülkelerde üretilmiş malların ülke içindeki genel imajlarının da araştırılması ithalat yapacak işletme açısından önemlidir.

İthal Edilecek Ürün İle İlgili Mevzuatın Araştırılması: Ürün ile ilgili yapılacak mevzuat araştırmasında, ürün ile ilgili herhangi bir kısıtlama, yasaklama, izlenmesi gereken özel bir prosedürün olup olmadığı, ürünün gümrük tarife istatistik pozisyonu (G.T.I.P) ve tarife bazında incelemesi yapılır. Her ürün her ülkede aynı yasal düzenlemelere tabi olmayabilir. Bazı ürünler bazı ülkelerde yasaklı, bazıları özel izine tabi olabilir. Bu neden ile ithalat sürecinde ithal edilecek ürün ile ilgili mevzuat araştırmasının ihmal edilmeden mutlaka yapılması gereklidir.

İthal Edilecek Ürünün Satıcıları ile İletişim Kurulması: Fuar ve benzeri organizasyonlar iletişim kurulacak işletme yetkilileri ile birebir iletişim kurmaya olanak sağlarken, ticaret ve sanayi odaları, is konseyleri, ticari ataşelikler vb. kuruluşlar sayesinde ilgili işletmelere dolaylı olarak da ulaşmak mümkündür. İşletmeden ürün detayları, üretim süreci ve işletmeye ait bilgileri içeren katalog, broşür vb. doküman ve bilgiler istenilerek, işletmenin ve ürünün daha önce yapılmış araştırma sonuçlarına uygun olup olmadığı belirlenir.

Ürünün İthalatına İlişkin Ön Maliyetlerin Hesaplanması: Ürünün fiyatı, teslim yeri ve sekli, ödeme sekli, taşıma sekli (kara, hava, denizyolu vb) ve menşei bilgileri karşılaştırılır.

İthalat ile İlgili Sözleşmenin Yapılması: Sözleşmede; satın alınan (ithal edilecek) ürüne ilişkin özellikler yanında, ürünün teslim tarihi, teslim edileceği yer, taşıma ve ödeme şekilleri ile ilgili konular, sorumluluklar net bir şekilde açıklanmalıdır.

İthal Edilecek Ürünün Yüklenmesi ve Sevkiyatı: Sevkiyatın nereden başlayarak nerede biteceği, hangi araçların ve taşıma şirketlerinin kullanılacağı sözleşmede belirlendiği şekilde gerçekleştirilir. İthalata konu ürünlerin yüklenmesi ve sevkiyatı konusunda kimin sorumlu olduğu da maliyetinin ne olacağı konusu da sözleşmede belirlemiş olmalıdır.

İthal Edilen Ürünün Varış Yerine Gelmesi: Dış ticaret işlemlerinde genellikle ithalatçı işletmenin bulunduğu ülkenin gümrük idaresinin olduğu yerler, varış yeri olarak tercih edilmektedir.

İthalat İşleminin Gerçekleştirilmesi İçin Gerekli Evrakların Hazırlanması: İlgili evraklar çeşitli şekillerde ithalatı yapacak işletmeye ulaştırılır. Evrakların en yaygın ulaştırılma sekli ürünlerin nakliyesini gerçekleştiren firma tarafından ürünler ile birlikte evrakların da ithalatçı işletmeye getirilmesi seklindedir.

Gümrük İşlemlerinin Yapılması ve İthalatın Tamamlanması: İthalatçı işletme yurt dışından satın aldığı ürünlerin fiziki kontrolünü yaptıktan ve ilgili evraklar yardımı ile gümrük işlemlerini tamamladıktan sonra gümrük idaresinden gerekli onayı alarak ithal ettiği ürünleri gümrük sahasından çıkartarak ithalat işlemini tamamlamış olur.

İthalata Özel Geliştirilmiş Finansman Teknikleri: Bankalar, ithalatçı İşletmeleri ithal ettikleri malları satıp borçlarını ödeyinceye kadar geçen sürecin içerisinde herhangi bir noktada finanse edebilmektedir. Bankalar tarafından ithalata özel finansman iki aşamada gerçekleştirilmektedir:

- İthalat Aşamasındaki Finansman: Malın, ithalatçının mülkiyetine geçinceye kadar olan sürede yapılan finansmandır.

- İthalat Sonrası Finansman: Malın ithalatçının mülkiyetine geçtikten sonra malın satılıp bedeller inin ödenmesine kadar devam eden finansmandır.

İthalat öncesi ya da ithalat aşamasındaki finansman yöntemleri; akreditif kredisi, vesaik mukabili kredi ve leasing olarak sayılabilir.

İthalat Sonrası finansman teknikleri; Rehin Senedi, Vesaik Mukabili Ödemelerde İthalat Kredisi, Mal Mukabili Ödemede İthalat Kredisi, Aval ve Vesaik Kredisidir.

Finansman Kaynaklarının Seçimi

İşletmelerin çeşitlilik gösteren fon kaynakları arasında seçim yaparken dikkat etmeleri gereken bir takım kriterler bulunmaktadır. Bu kriterler;

Fon Kaynak ve Kullanımları Arasında Uyum: Bu kapsamda İşletmeler duran varlıklara yapacakları yatırımları, uzun vadeli kaynaklarla, dönen varlıklara yapacakları yatırımları da kısa süreli kaynaklarla finanse etmelidirler.

Risk: Özellikle satışları ve karları istikrarsız olan İşletmelerin, alternatif finansman kaynakları içinde daha çok öz sermayeyi tercih etmesi gerekmektedir. Tersi durumda satışlar istikrarlı ve yüksek karlılık söz konusu ise İşletmeler toplam kaynaklar içindeki yabancı kaynakların payını artırabilmektedirler.

Maliyet: Finansman alternatiflerinin çeşitliliği yanı sıra aynı finansman yönteminin farklı teklifleri ile de karşılaşmak mümkün olmaktadır. Her teklif farklı bir maliyet içerebilmektedir, bu nedenle İşletme her alternatif teklif için bir maliyet hesaplamalıdır. İşletmeler maliyet hesaplarken de bu maliyetin vergi sonrası İşletmeye maliyetinin ne olduğunu da dikkate almalıdır.

Zamanlama: İşletmenin fona ihtiyaç duyduğu tarih kadar para ve sermaye piyasasında o tarihteki gelişmeler de önemlidir. Faiz oranlarında artış beklentisi içinde olan İşletmenin daha uzun vadeli borçlanmayı tercih etmesi, döviz fiyatlarında yükselme bekleyen işletmen in döviz cinsinden değil de TL cinsinden borçlanmaya gitme çabası, para ve sermaye piyasalarındaki gelişmelerin İşletmenin finansman kararlarının zamanlaması üzerindeki etkilerini ifade etmektedir.

Kaldıraç Etkisi: İşletme yabancı kaynak kullandığında özsermayenin kârlılığı bu durumdan olumlu etkileniyorsa “finansal kaldıraç” tan söz edilebilir. İşletme yabancı kaynak kullandığında, kullandığı yabancı kaynak için elde ettiği karın altında bir maliyet ile karsı karsıya kalıyorsa, İşletme bu durumdan olumlu etkileniyor demektir. Bu etki aynı zamanda öz sermayenin kârlılığını etkilemekte, başka bir ifade ile İşletmenin hisse basına karını artırmaktadır. Bu artış hem İşletme yönetimi hem de işletme ortakları için arzulanan bir durumdur.

Esneklik: İ şletmeler finansman kaynaklarını kendi ihtiyaçlarına göre ayarlayabiliyorsa finansman kaynağının esnekliğinden söz edilebilir.

Denetim: İşletmelerin seçebileceği alternatif finansman tekniklerinden bazıları özelliklerinden dolayı seçilmeleri halinde finansmanı sağlayan kişilere İşletme yönetiminde hak sahibi yapmaktadır

İthalatın Finansmanında Kısa Orta ve Uzun Vadeli Finansman Kaynakları

İşletmelerin finansman kaynakları vadelerine göre sınıflandırıldığında kısa ve orta-uzun vadeli finansman kaynakları olarak bir sınıflandırma yapmak mümkündür. Vadesi en fazla bir yıl olan finansman kaynakları kısa vadeli, bir yıldan uzun vadeli finansman kaynakları ise orta ve uzun vadeli finansman kaynakları olarak isimlendirilir.

Kısa Vadeli Finansman Kaynakları: Kısa Vadeli Finansman Kaynakları, İşletmelerin bir yıl içinde geri ödemesi gereken kaynaklardır. İşletmenin özsermayesi ortakları tarafından sağlanan ve/veya İşletmenin kendi yarattığı kaynaklardan (dağıtılmayan karlar vb.) sağladığı fonların (otofinansmanın) geri ödenmesinde bir vade söz konusu olmadığından, İşletmelerin kısa vadeli finansman kaynakları denildiğinde, İşletmenin kısa vadeli borçları ya da başka bir ifade ile kısa vadeli kredileri akla gelir. İşletmeler kısa vadeli kredileri “teminatlı” ya da “teminatsız” olarak sağlayabilir. Teminatsız sağlanan kısa vadeli kredilerde İşletme herhangi bir varlığını teminat olarak rehin ettirmeden ihtiyaç duyduğu krediyi alabilir. Bu durumda İşletmeye kredi açan taraf borcun geri ödenmesinde esas olarak İşletmenin nakit yaratma yeteneğine güvenir. İşletmen in herhangi bir şekilde ödeme güçlüğü içerisine girip iflas etmesi durumunda, teminatsız kredi sağlayan kişi ve kurumların İşletmelere sağladıkları fonları (kredileri) geri alabilme ihtimalleri bu İşletmelere teminat karşılığı kredi veren kurumlara göre oldukça düşüktür.

Ticari Krediler: Satıcı Kredisi olarak da isimlendirilen Ticari Krediler , satıcı İşletmenin kendisinden mal ya da hizmet satın alan müşterilerine açtığı krediyi ifade eder. Borç senedi karşılığı açılan ticari kredilere göre daha yaygın kullanılan Açık Hesap Karşılığı Ticari Kredilerde müşteri (mal veya hizmet talep eden İşletme), kredili mal veya hizmet talebini satıcı işletmeye ilettiğinde satıcı İşletme, müşterisi ile ilgili kredi değerliliğini ölçmeye yönelik çeşitli kaynaklara başvurarak bir araştırma yapar. Araştırma sonucu olumlu olursa satıcı İşletme kredili satış koşullarını bildirir ve herhangi bir karşılık almadan fatura keserek satışı gerçekleştirir. Zaman içerisinde kredili mal satışlarında tutar ve ödeme koşulları gözden geçirilerek günün koşullarına ve ticari ilişkinin boyutuna göre yeniden düzenlenir. Satıcı İşletme kimi zaman kredili satışlarında kendini güvenceye almak için kredili mal ya da hizmet satın almak isteyen İşletmeden senet talep edebilir.

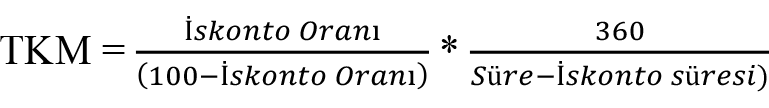

Ticari kredilerin İşletmeye maliyeti ise su şekilde hesaplanabilir:

Mal Mukabili Ödemede İthalat Kredisi: Dış ticaret işlemlerinde ithalatçı İşletmenin satın aldığı mal bedelini, malın satış sözleşmesinde belirtilen varma yerine gelmesinden sonra ödemesini ifade eder. Mal mukabili ödemede, malın sevk edilip ithalatçı İşletme tarafından alınmasından sonra sevk vesaiki, tahsil için ihracatçı İşletme tarafından yetkili bankaya verilmektedir. Mal mukabili ödemede, malın sevk ve teslim alınması sırasında geçen süre esasında ihracatçı İşletme, ithalatçı İşletmeye faizsiz kredi vermiş durumdadır. Mal mukabili ödemede, ödeme vadesi geldiğinde doğrudan veya banka aracılığı ile yapılabilir.

Finansman Bonosu: Finansman Bonosu, esas olarak piyasada iyi bir yer edinmiş büyük ölçekli İşletmelerin belirli bir vade ile ihraç ettikleri kısa vadeli teminatsız borçlanma aracıdır. Türkiye’de finansman bonosu ihracı ile ilgili ilk yasal düzenleme 1986 yılında yapılmıştır. Kısa vadeli borçlanma aracı olan finansman bonosunun vadesi 60 günden az 720 günden fazla olamaz. Türkiye’deki yasal düzenlemeye göre finansman bonolarını; anonim ortaklıklar, özelleştirme kapsamına alınanlar dâhil kamu iktisadi teşebbüsler, mahalli idareler ile bu idarelerle ilgili özel mevzuat uyarınca faaliyet gösteren kuruluşlar ihraç edebilmektedir.

Finansman bonoları taşıdıkları teminatlara göre çeşitli tiplere ayrılmaktadır:

- A Tipi Finansman Bonosu: Herhangi bir teminat (garanti kaydı) taşımayan finansman bonoları, A Tipi Finansman Bonosu olarak isimlendirilmektedir.

- B Tipi Finansman Bonosu: Banka kredisi ile desteklenen finansman bonoları, B Tipi Finansman Bonosu olarak isimlendirilmektedir.

- C Tipi Finansman Bonosu: Banka garantisi taşıyan finansman bonoları, C Tipi Finansman Bonosu olarak isimlendirilmektedir.

- E Tipi Finansman Bonosu: Hazine garantisi taşıyan finansman bonoları, E Tipi Finansman Bonosu olarak isimlendirilmektedir.

- F Tipi Finansman Bonosu: Başka bir ortaklığın garantisini taşıyan finansman bonoları ise F Tipi Finansman Bonosu olarak isimlendirilmektedir.

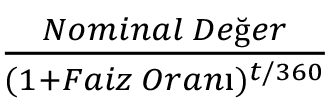

İşletmelerin finansman bonolarını halka arzı, aracı kurumlar aracılığı ile yapılmak zorundadır. Finansman bonolarının ikinci el piyasada alım satımı serbest olmakla birlikte, eğer İşletme finansman bonolarını halka arz etmeksizin blok olarak satmak ister ise finansman bonolarını emre yazılı olarak çıkarmak zorundadır. Finansman bonoları iskonto esasına göre çıkarılarak satılmaktadır. Finansman bonosunun bileşik iskonto ile satış fiyatı bulunmak istenir ise;

Satış Fiyatı=

Eşitlikte t vadeye kadar gün sayısını göstermektedir.

Kısa Vadeli Banka Kredileri

Türkiye’de yaygın bir biçimde kullanılan kısa vadeli banka kredileri şunlardır:

Açık Kredi: Borçlu cari hesap şeklinde kullandırılmaktadır. Herhangi bir teminat gösterme zorunluluğu olmadan istenildiği an kullanılabilmektedir.

Borçlu Cari Hesap Şeklindeki Krediler: Açık kredilerden teminat ve limit açısından farklılık göstermektedir. Borçlu cari hesap seklinde açılan kredilerde “Genel Kredi Sözleşmesi” imzalanmaktadır

Senet Karşılığı Avans Kredileri: İşletmeler kredili satışlarından dolayı ellerine geçen çek ve senetleri daha likit hale getirebilmek için senet karşılığı avans kredilerini tercih etmektedirler.

Vesaik Mukabili Ödeme Kredisi: İthalatçı İşletme, ithalatını vesaik mukabili gerçekleştirdiği takdirde, ithalatçı adına keşide edilen poliçenin “görüldüğünde ödemeli” veya “vadeli” olmasına göre kredi ilişkisi farklılık taşımaktadır

Senet İskontosu / İştirası Karşılığında Kredileri: Kredi talebinde bulunan İşletmenin elinde bulundurduğu (uygulamada vadesinin dolmasına üç ay kalmış) senetlerini, bankaya vererek nakde çevirmesi işlemidir. Senedin borçlusunun ikâmetgahı, senedi kabul eden banka şubesinin bulunduğu şehrin belediye sınırları içinde ise “iskonto” dışında ise “iştira” işlemi olarak isimlendirilmektedir.

Mal (Emtia) Karşılığı Krediler,

Döviz Kredileri: İşletmenin yurt dışından getireceği ihracat bedelleri kullanılan kredinin teminatını oluşturmaktadır. Dövize Endeksli Krediler, İşletme lehine tespit edilen kredinin belli bir döviz cinsine endekslenerek, İşletmenin bu limitler içinde ödeme tarihindeki banka döviz alış kurları üzerinden Türk Lirası olarak ödenen kredilerdir.

Kefalet Karşılığı Krediler: Kredi değerliliği olan kefil ya da kefillerin de kredi sözleşmesini imzalaması ile banka İşletmeye talep ettiği krediyi kullandırabilmektedir.

Teminat ve Kefalet Mektupları: Teminat ve kefalet mektubuyla banka, isi alan İşletmenin (borçlunun) üzerine aldığı yükümlülüğü isi veren İşletme (alacaklı) ile aralarındaki sözleşme koşullarına uygun olarak yerine getirmemesi halinde alacaklının talebi ile hiçbir itiraz olmaksızın teminat mektubunda yazılı olan tutarı alacaklıya ödemeyi taahhüt etmektedir.

Teminat mektuplarını; Geçici, Kat’i ve Avans Teminat Mektubu olarak üç grupta tanımlamak mümkündür:

Akreditif Kredisi: Kelime anlamı bakımından akreditif, “kredi mektubu” anlamına gelir. Söz konusu mektup, ithalat yapacak İşletmenin ithal edeceği ürünler karşılığında ihracatçı İşletmeye banka kanalı ile ulaştırılmaktadır. (Akreditif, ihracatçının, malı sattığı anda bedelini alma ve ithalatçının bedeli ödediği anda mala sahip olma isteğini karşılayan bir ödeme ve finansman yöntemidir.)

Aval / Kabul Kredisi: Aval / Kabul Kredisi, ithalatçı İşletmenin malı teslim aldıktan sonra, satıcı ile anlaştıkları ve poliçe üzerinde belirtilen tarihte ödeme yapmasını içeren gayri nakdi kredidir.

Faktöring: Faktöring, İşletmelerin kredili satışlarından olan haklarını devretmesi yoluyla, faktöring şirketinin sağladığı; alacakların tahsili, takibi, muhasebe ve ön ödeme hizmetler inden yararlanılması işlemidir.

İthalatın Finansmanında Orta ve Uzun Vadeli Finansman Kaynakları

İşletmelerin yurtdışından ithal edecekleri ürünler ticari ürün olarak nitelendirilecek kısa vadeli varlık niteliğinde değil de yatırım malı ya da başka bir ifade ile sabit varlık niteliğindeki varlıklar ise İşletme bu varlıkların finansmanında orta ve uzun vadeli finansman alternatiflerini tercih etmelidir. Orta ve uzun vadeli banka kredileri, rotatif krediler, donanım kredileri, leasing, forfaiting, öz kaynaklar, otofinansman olarak sayılabilir.

Orta vadeli banka kredilerinde vade bir yıldan uzun ve genellikle 2 ila 5 yıl arasında değişmektedir. Bankalar orta vadeli kredi verirken basta gayrimenkul olmak üzere çeşitli teminatlar istemektedirler.

Rotatif Krediler, Diğer orta vadeli kredilerden farklı olarak, kredi limitinin asılmaması koşulu ile periyodik borçlanmalara ve geri ödemelere olanak sağlayan bir kredi türüdür. Kredi kullanan İşletme kredi ile ilgili ödemede bulundukça tekrar ilk belirlenen kredi limitini kullanmaya hak kazanmaktadır.

Leasing, Şirketlerin yatırımlarında menkul ve gayrimenkul teminine yönelik ihtiyaçlarını karşılamada kullanılan orta ve uzun vadeli bir finansman yöntemidir. 1985 yılında finansal kiralama ile ilgili kanun çıkarılmıştır.

Forfaiting, mal ve hizmet ihracatından doğan orta ve uzun vadeli alacak hakkının devredilmesidir.

Forfaiting işleminde dört taraf bulunmaktadır: İhracatçı (satıcı), İthalatçı (alıcı), Forfaiting şirketi (forfaiter) ve Garantör (aval/garantör banka).

Sermaye Piyasası Kanalıyla Sağlanan Fonlar

Uzun süreli fon arz ve talebinin karşılaştığı piyasalara “Sermaye Piyasası” denir. İşletmeler sermaye piyasasından, hisse senetleri ve tahvillerini çıkararak fon sağlayabilmektedirler.

Hisse Senetleri: Hisse Senedi, sermayesi paylara bölünmüş anonim şirketlerce çıkarılan, her biri şirket ortaklığını temsil eden yasal sekil şartlarına uygun menkul kıymetlerdir.

Tahvil: Türk Ticaret Kanunu’nda “Tahvil” su şekilde tanımlanmıştır: “anonim şirketlerin ödünç para bulmak için itibari kıymetleri eşit ve ibareleri aynı olmak üzere çıkardıkları borç senetlerine tahvil adı verilir.”. Türkiye’de tahvil çıkararak kaynak sağlama imkânı sadece anonim şirketlere verilmiştir.

Otofinansman: Kendi kendine finansman veya fon oluşturma anlamına gelen, İşletmelerin dönem sonlarında elde ettikleri karın bir kısmını dağıtmayarak İşletmede alıkoymaları sonucu ortaya çıkan uzun süreli bir özkaynak finansmanıdır.