GAYRİMENKUL EKONOMİSİ - Ünite 3: Kentsel Mekân Özeti :

PAYLAŞ:Ünite 3: Kentsel Mekân

Giriş

Mekân piyasası oldukça bölünmüş bir yapıya sahiptir. Bu nedenle, piyasanın yerel ölçekte çalışılması gerekmektedir. Kentsel mekân piyasası, taşınmazların kullanımı amacıyla oluşan bir piyasadır. Bu piyasa, mekân “ kullanım piyasası ” olarak ya da “ kira piyasası ” olarak da adlandırılmaktadır Kentsel mekân piyasasında talebi oluşturan başlıca aktörler bireyler, hane halkları ve firmalardır. Kentsel mekânı belirli bir süre için kullanma hakkının fiyatı, kira değeri olarak tanımlanmaktadır.

Mekân Kullanım Piyasasının Bölünmüş Yapısı

Mekân piyasası bölünmüş bir yapıya sahiptir. Bölünmüş yapının temel nedeni, mekân kullanıcılarının belirli lokasyonlarda yer alan spesifik mekan türlerine ihtiyaç duymalarıdır. Örneğin, finans şirketleri genellikle Merkezi İş Alanı (MİA)’da yer alan ofis binalarına ihtiyaç duymaktadır. (İstanbul MİA’sı olarak tanımlanan Beyoğlu-Beşiktaş-Şişli-Maslak kentsel aksındaki ofis binalarında büyük şirketler yer almaktadır) Mekân piyasaları, coğrafi bölünmüşlüğe ek olarak kullanım türlerine göre de bölünmüş bir yapıya sahiptir. Başlıca kullanım türleri arasında konut, ofis, sanayi ve perakende piyasaları görülmektedir. Daha küçük ölçekli ve özelleşmiş piyasalara örnek olarak da otel ve lojistik piyasaları verilmektedir.

Piyasa talebini belirleyen aktörler farklı sektörlerde üretim yapan firmalar ve farklı tüketim amaçları olan bireyler ve hane halklarıdır. Piyasa arzındaki bölünmüşlüğün temel nedeni ise, fiziksel, konumsal ve mimari koşullardaki farklılıklardır.

Mekân Piyasasında Arz-Talep Dinamikleri ve Kira Değerlerinin Belirlenmesi

ABD’de Cincinnati, Ohio eyaletinin çok önemli ticaret ve iş merkezlerinden biridir. Cincinnati Merkezi İş Alanı (MİA)’da yer alan A-Tipi ofis alanı piyasasındaki arztalep dinamikleri ve piyasa dengesinin nasıl oluştuğu incelendiğinde;

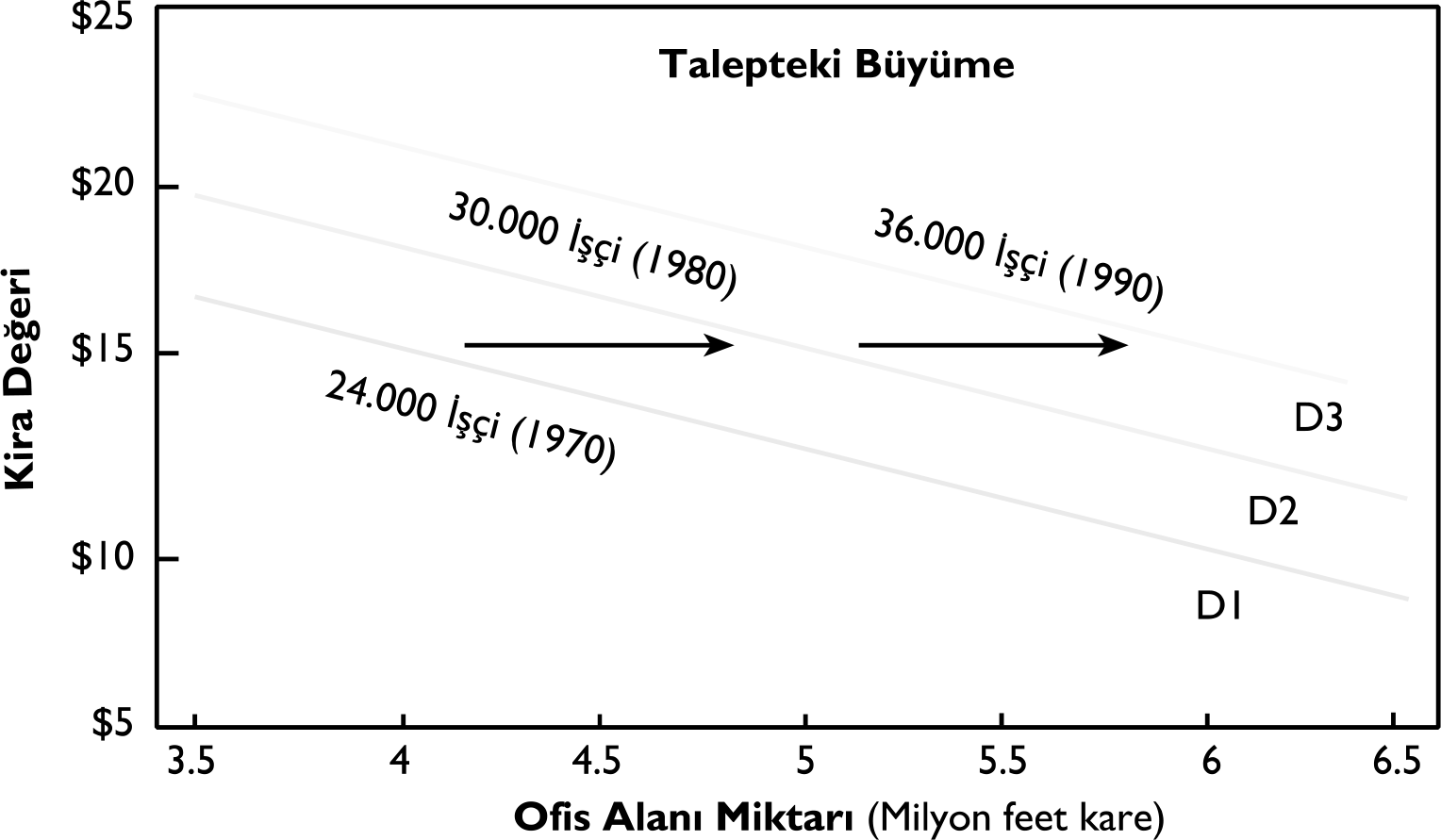

Ofis alanı talep eğrisi; 1970’li yılların başından 1980’li yıllara kadar Cincinnati MİA’da, ofis kullanımı gerektiren işgücünde önemli oranda artış gözlenmiştir. 1970 yılında A-tipi ofis alanlarında çalışanların sayısı 24.000 kişi iken, bu sayı 1980’li yılların ortalarında 30.000 çalışana ulaşmıştır.

Ofis alanı kullanım talebindeki bu artışın nedenleri; ulusal faktörler, yerel faktörler ve teknolojik gelişmeler olarak özetlenebilir. Zaman içinde ofis kullanımı gerektiren işgücü ihtiyacındaki artış ile birlikte ofis alanı talebi de artmaktadır. Bu artış, talep eğrisinin sağa kayması ile gösterilmektedir. Bu noktada iki husus bulunmaktadır. Birincisi; Cincinnati MİA’da ofis kullanımı gerektiren işgücü ihtiyacı 36.000 çalışana ulaşırsa, piyasanın mevcut kira değerinde (16$/feet kare) kalabilmesi için 1 milyon feet karelik ek ofis alanı üretilmesi gerekmektedir. 1970 yılında A-tipi ofis alanlarında çalışanların sayısı 24.000 kişi iken, bu sayı 1980’li yılların ortalarında 30.000 çalışana ulaşmıştır. Ofis alanı kullanım talebindeki bu artışın nedenleri; ulusal faktörler, yerel faktörler ve teknolojik gelişmeler olarak özetlenebilir.

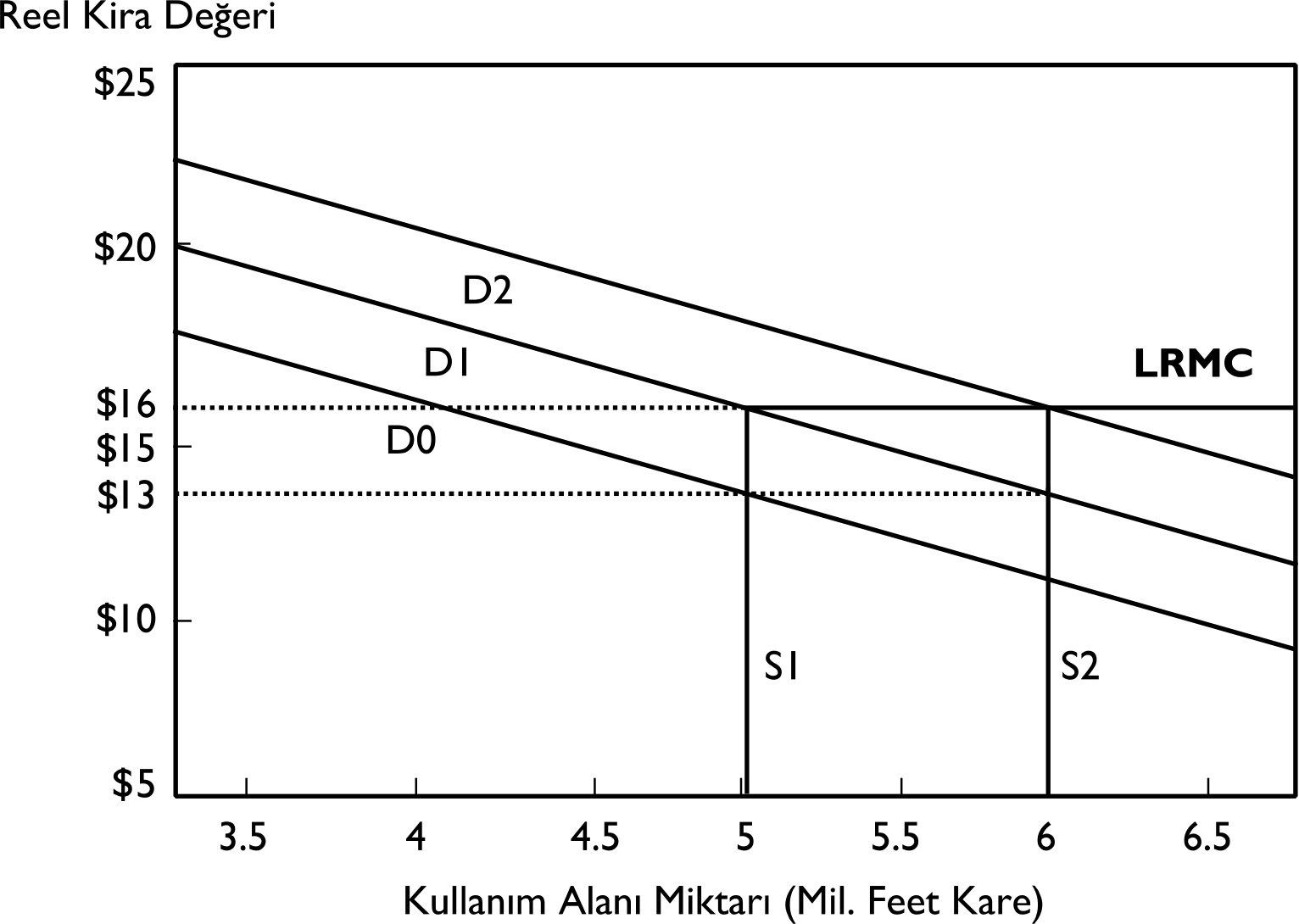

Ofis alanı talep eğrisi, Ekonomi Teorisinin öngördüğü gibi aşağı doğru eğimli (negatif eğimli) sürekli bir eğridir. Klasik talep eğrisinde olduğu gibi, ofis alanına olan talep arttıkça talep eğrisi sağa doğru kaymaktadır. Kentsel mekân piyasasındaki arz eğrisi ise, yukarı doğru eğimli (pozitif eğimli), sürekli bir eğri olan klasik arz eğrisinden farklıdır.

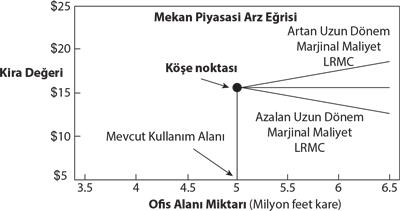

Ofis Alanı Arz Eğrisi: Dirsekli Arz Kentsel iktisatçılar, mekân piyasası arz eğrisini “dirsekli” eğri olarak tanımlamaktadırlar. Arz eğrisi köşe noktası, mevcut kullanım alanı miktarında (örnekte 5 milyon feet kare) ofis alanı kira değerinin (örnekte 16$/feet kare) uzun dönem marjinal maliyete eşit olduğu noktadır. Tam rekabet ortamında firma arz eğrisi marjinal maliyet eğrisi olarak tanımlanmaktadır. Mekân piyasasında artı bir birim yeni kullanım alanı üretmenin uzun dönem marjinal maliyeti

LRMC= Arazi satın alma maliyeti + İnşaat maliyeti + Kâr marjı dır.

Girişimcinin kârlı bir gayrimenkul geliştirme projesine yatırım yapmasını sağlayan kira değeri, uzun dönem denge durumundaki piyasa kira değeridir. Bu durumda, piyasadaki mevcut kira değerleri uzun dönem denge durumundaki kira değerinin üzerinde ise, söz konusu geliştirme projesi girişimciye minimum kar marjının üzerinde kar sağlayacaktır.

Kullanım alanı arzı, gayrimenkul geliştirme maliyeti ve Kira Değerlerinin Belirlenmesi;

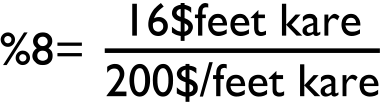

1980’li yılların ortalarında Cincinnati MİA’da A-tipi ofis alanı üretim maliyetinin 200$/feet kare olduğunu varsayımı ile, 200$/feet kare aynı zamanda Cincinnati MİA’da artı bir birim ofis alanı üretmenin marjinal maliyetidir. Girişimci ürettiği ofis alanını piyasada feet karesi 200$’dan satabildiği takdirde, projeye yatırım yapacaktır.

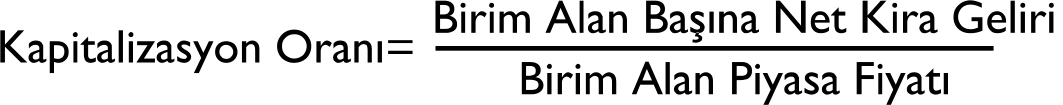

Ofis alanından gelecekte elde edilmesi beklenen kira değeri ofis alanı piyasa fiyatını belirlemektedir. Belirlenen piyasa fiyatı ile projenin uzun dönem marjinal maliyeti karşılaştırılarak, denge durumundaki kira değeri hesaplanmaktadır. Uzun dönem denge durumundaki bu kira değeri, arz eğrisinin köşe noktasındaki kira değeridir. 1980’li yılların ortalarında piyasa yatırımcılarının, feet kare başına yıllık net 1$ kira geliri getiren A-tipi ofis alanlarına 12,5 Dolar ödemek istediklerini varsayalım. Bu durumda, feet kare başına yıllık 16 Dolar gelir getiren bir ofis alanının piyasa değeri 200$/ feet kare olacaktır.(200$ = 16 ×12,5) Gayrimenkul piyasası terminolojisi ile, Cincinnati MİA’daki A-tipi ofis alanlarının piyasa ortamında %8 kapitalizasyon oranında işlem gördüğü söylenebilir.

Kapitalizasyon oranı, söz konusu yatırımın cari verimini yani cari getirisini hesaplamaktadır. Diğer bir deyişle, yatırımcının ¨1’lik yatırım başına elde ettiği net gelir oranını vermektedir.

Örneğimizde

Arz eğrisinin köşe noktasından sonraki kısmı üç farklı eğri ile tanımlanmaktadır.(Yukarı doğru, aşağı doğru, yatay) Pozitif eğimli arz eğrisi (artan uzun dönem marjinal maliyet (LRMC) eğrisi), yeni üretilen ofis alanları mevcut stoğa eklendikçe yani arz miktarı arttıkça, gayrimenkul geliştirme maliyetinin de arttışını göstermektedir.

Mevcut ofis alanı stoğuna ilave edilecek son birimin üretim maliyeti bir önceki birimden daha düşük ise arz eğrisi negatif eğimli olacaktır. Yani, LRMC eğrisi köşe noktasından sonra aşağı doğru eğimli bir eğri haline gelecektir.

Yatay ise, LRMC eğrisi yeni bir birim ofis alanı üretmenin maliyetinin sabit olduğunu göstermektedir.

Kullanım alanı arzı, talebi ve kira değerlerinin zaman içinde değişimi

Arz eğrisinin şekli ve dolayısıyla eğimi, kira değerlerinin tahminlenmesinde yatırımcılara önemli bir bilgi vermektedir. Arz eğrisindeki köşe (dirsek) noktası, söz konusu mekân piyasasındaki arz ve talebin birbirine eşit olduğu denge durumunu tanımlamaktadır.

Denge durumundaki kira değeri olan 16$/feet kare, talep eğrisi (D1 eğrisi) ile kısa dönem arz eğrisinin (S1 dikey eğrisi) kesiştiği dirsek noktasında tanımlanmaktadır.

Ofis alanı talebinin azalması durumunda (talep eğrisinin D1 eğrisinden D0 eğrisine doğru aşağı yöne kayması), kira değerlerinde kısa dönemde hızlı ve büyük miktarlarda düşüş gerçekleşmesi beklenmektedir. Bunun nedeni, arz eğrisinin (S1 eğrisi) kısa dönemde tam esnek olmayan bir yapıya sahip olmasıdır. Talep eğrisinin D1’den D0’a kayması ile birlikte kira değerleri 13 Dolara kadar düşmektedir.

1980’li yılların sonlarında ve 1990’ların başında birçok gayrimenkul piyasasında görüldüğü gibi ofis alanı talebi arz miktarının altında kalmıştır. Girişimcilerin, ofis alanı talebinin daha da artacağı beklentisi gerçekleşmemiştir. Yeni arz eğrisinin (S2) mevcut talep (D1) ve azalan talep (D0) eğrileriyle kesiştiği noktalarda kira değerleri uzun dönem denge değeri olan 16$/feet karenin altında 13 Dolar ve 10 Dolar seviyelerinde seyretmektedir. Söz konusu kira değerleri uzun dönem marjinal maliyetinden (LRMC) düşük oldukları için, girişimcinin daha fazla ofis alanı üretmesi beklenemez. Ancak, ofis alanı talebinin tekrar artması ve kira değerlerinin uzun dönem dengesine geri gelmesi durumunda girişimciler yeni ofis alanı üretmeye başlayacaktır.

Uzun dönem arz eğrisi: artan-azalan-sabit LRMC eğrisi

Uzun dönem ofis alanı arz eğrisinin sabit bir eğri olduğu ya da uzun dönem marjinal maliyetin (LRMC) sabit olduğu varsayımı dışında, LRMC eğrisi pozitif ya da negatif eğimli bir eğri olarak da tanımlanmaktadır. Pozitif eğimli arz eğrisi, marjinal maliyetin yani gayrimenkul geliştirme maliyetinin uzun dönemde arttığını göstermektedir. Arz eğrisinin pozitif eğimli olmasının temel nedeni; artan ofis alanı talebi karşısında kentsel arazinin sınırlı olmasıdır. Kentsel arazinin sınırlı olması, söz konusu piyasada “konum rantının” oluşmasına neden olmaktadır. Başka bir deyişle, piyasada kentsel arazi kıtlığından kaynaklanan bir kıtlık rantı mevcuttur.

Negatif eğimli arz eğrisi ise, marjinal maliyetin yani gayrimenkul geliştirme maliyetinin uzun dönemde azaldığını göstermektedir. Azalan eğimli arz eğrisi, konum rantının zaman içinde azaldığını ifade etmektedir. Konum rantının azalması genellikle söz konusu konumun merkezi olma ya da erişilebilir olma özelliğini kaybetmesi sonucu oluşmaktadır.

Literatürdeki ampirik çalışmalara göre, ABD genelinde “tipik” ya da “ortalama” bir mekan piyasasının uzun dönem arz eğrisi, köşe noktasından sonra yaklaşık olarak sabit kalan bir eğri olarak tanımlanmaktadır. Bunun nedeni, ABD’nin arazi bakımından zengin bir ülke olması ve dolayısı ile arazi kullanım planlamasının katı kurallara bağlı olmamasıdır. ABD’de 20. yüzyılın ikinci yarısında birçok metropoliten kentte kentsel arazi arzı sabit kalmamıştır. Aksine, artan talep ile birlikte kentsel alan arzı da arttırılmıştır. Kentsel kullanım alanı arzındaki artış sonucunda, 1950- 2000 yılları arasında Manhattan, Honolulu ve San Francisco gibi sınırlı kullanım alanına sahip ada ya da yarımada kentleri dışındaki merkezi iş alanlarında kira değerleri reel olarak çok fazla artış göstermemiştir. Tüm bu gelişmeleri ve Amerika’daki verileri göz önüne aldığımızda, ülke genelinde uzun dönem arz eğrisinin sabit bir eğri olduğu varsayımı anlamlı bir varsayım olacaktır. Ülkelerin coğrafi özellikleri, aldıkları politik kararlar, arazi kullanım ve planlama kararlarının esnekliği kentsel alan arz eğrisinin şeklini belirlemektedir.

Kapitalizasyon oranını etkileyen faktörler

Gayrimenkul yatırım piyasasının arzını belirleyen aktörler; taşınmazlarını yatırımcıya satmak isteyen gayrimenkul sahipleridir. Piyasa talebini ise gayrimenkul satın almak isteyen yatırımcılar oluşturmaktadır. Arz-talep dengesinde oluşan gayrimenkulün varlık değeri diğer fiziksel sermaye varlıklarına kıyasla oluşan, piyasa genelinde belirlenmiş bir değerdir.

Taşınmazın kendine özgü ya da spesifik değerini belirleyen en önemli faktör; yatırımcıların söz konusu taşınmazın risk getiri özellikleri ile ilgili algıları ve beklentileridir.

Bu değerleme yöntemi, gayrimenkulün yalnızca bir yıllık sabit gelirini baz alan klasik bir yöntemdir ve literatürde “direkt” ya da “doğrudan kapitalizasyon” olarak tanımlanmaktadır.

Kapitalizasyon oranını etkileyen üç temel faktörden bahsetmek mümkündür. Bu faktörler; sermayenin fırsat maliyeti, kira gelirindeki büyüme beklentileri ve risk seviyesidir.

Sermayenin fırsat maliyeti olarak tanımladığımız gayrimenkul yatırımlarına alternatif olan yatırımların getiri oranları, gayrimenkul yatırımlarına olan talebi doğrudan etkilemektedir. Artan yatırım talebi karşısında, yatırımcı gayrimenkulün ürettiği 1 birimlik kira geliri başına daha fazla fiyat ödemeye razı olmaktadır. Bu durum da, kapitalizasyon oranının azalmasına neden olmaktadır. Gelecekte kiraların artacağı beklentisinde olan bir yatırımcının, 1 birim net gelir başına ödemeye razı olduğu fiyat yükselmektedir. Bu durumda da, kapitalizasyon oranının azalması beklenmektedir.

Potansiyel yatırımcı, gayrimenkulün gelecekte üreteceği net kira gelirinin alternatif yatırım araçlarının sunduğu gelir miktarından daha risksiz olacağını düşünüyorsa, 1 birim net gelir başına ödemeye razı olduğu fiyat yükselecektir. Diğer etkenler sabit iken, risk almak istemeyen bir yatırımcının göreceli az riskli yatırım araçlarına daha fazla fiyat ödemek istemesi doğaldır. Sonuç olarak, kapitalizasyon oranı azalacaktır.