GENEL MUHASEBE - Ünite 5: Yabancı Kaynaklar Özeti :

PAYLAŞ:Ünite 5: Yabancı Kaynaklar

Giriş

İşletmenin sahip olduğu varlıklar ya işletme sahipleri ya da üçüncü kişilere borçlanılarak elde edilir. İşletmelerin sahip olduğu varlıkların nasıl finanse edildiğini gösteren ve bilançonun sağında yer alan kısmı bilançonun pasifi veya yükümlülükler kısmı olarak adlandırılır. Bilançonun pasifi;

- Borç ve

- Öz kaynak olmak üzere iki ana kalemden oluşur.

Varlıkların üzerinde işletme sahiplerinin hakkını gösteren gruba öz kaynak denir. Diğer pasif kalemleri ise işletmenin yabancı kaynaklardan sağlamış olduğu borçlarını gösterir. Borçlar ödeme zamanına göre;

- Uzun ve

- Kısa olarak ikiye ayrılır.

Bir yıla kadar vadedeki borçlar kısa vadeli borçlar, geri kalanı ise uzun vadeli borçlardır. 3 Kod numarası ile başlayan borçlar kısa vadeli borçları temsil ederken uzun vadeli borçların kod başlangıç numarası ise 4’tür. Her iki grup hesapların da işleyişi benzer olduğu için bu ünitede yalnızca kısa vadeli yabancı kaynakların işleyişi açıklanmaktadır. Uzun vadeli yabancı kaynaklar için ise kısa vadeli yabancı kaynaklardan çıkarsama yapılabilir. Kısa vadeli yabancı kaynakları şu hesap gruplarıdır:

- 30. Mali Borçlar

- 32. Ticari Borçlar

- 33. Diğer Borçlar

- 34. Alınan Avanslar

- 35. Yıllara Yaygın İnşaat ve Onarım Hak Edişleri

- 36. Ödenecek Vergi ve Diğer Yükümlülükler

- 37. Borç ve Gider Karşılıkları

- 38. Gelecek Aylara Ait Gelirler ve Gider Tahakkukları

- 39. Diğer Kısa Vadeli Yabancı Kaynaklar

Mali Borçlar

İşletmelerin finansman ihtiyaçlarını karşılamak için kredi kuruluşlarından veya para piyasalarından (kısa vadeli borçlar için) / sermaye piyasalarından (uzun vadeli piyasalar için) yararlanırlar. Temel olarak bankalardan temin edilen krediler ve işletmelerin ihraç etmiş oldukları menkul kıymetlerin yer aldığı mali borçlar grubuna dahil hesaplar şunlardır:

- 300. Banka Kredileri

- 301. Finansal Kiralama

- 302. Ertelenmiş Finansal Kiralama Borçlanma Maliyetleri

- 303. Uzun Vadeli Kredilerin Anapara Taksitleri ve Faizleri

- 304. Tahvil Anapara Borç Taksit ve Faizleri

- 305. Çıkarılmış Bonolar ve Senetler

- 306. Çıkarılmış Diğer Menkul Kıymetler

- 308. Menkul Kıymetler İhraç Farkları

- 309. Diğer Mali Borçlar

300 Banka Kredileri

İşletmeler fon gereksinimlerini özellikle piyasaların gelişmediği ülkelerde banka ve finans kuruluşlarından sağlarlar. Finansman ihtiyacını bankalar belirli bir faiz karşılığında verirler. Krediyi alan kişi veya kuruluşların borcu geri ödememe riski nedeniyle, kredi talebinde bulunan kişilerin finansal durumunu ve borç ödeme güçleri krediyi verenler tarafından iyi analiz edilmelidir.

Bankalar gerçek ve tüzel kişilere nakit veya nakit olmayan krediler olmak üzere iki tür kredi vermektedir. Nakit olmayan kredilere teminat mektupları ve kefalet kredileri örnek verilebilir. Banka kredileri hesabı ana bir hesaptır. Borcun niteliğine göre alt yardımcı hesaplar kullanılabilir. Borcun yerli veya yabancı para üzerinden olması, kredi türü veya çalışılan farklı bankalar için yardımcı hesaplar açılarak ayrı ayrı izlenebilir. Hesabın alacağına, nakden veya hesabın kullanılan kredi tutarı, tahakkuk ettirilen faizler ve yabancı cinsinden kredilerde kur artış farklarıdır. Hesabın borcuna ise, kredi hesabına nakden veya hesaben yapılan ödemeler, teminatlı kredilerde teminatların nakde çevrilmesi için yapılan ödemeler, dönem sonu hesabının kapatılması durumlarında kayıt yapılır.

Nakit Krediler; Bankalardan sağlanabilecek kredinin diğer bir yolu da işletmelerce sıkça kullanılan nakit kredilerdir. Nakit kredilere örnek olarak iskonto, iştira, avans ve borçlu cari hesap kredileri sayılabilir. Borçlu cari hesap kredisinde banka müşterisi olan şirkete limitleri belirli bir cari hesap açar ve bu hesaptan işletmenin (kredi limitleri dahilinde) para çekmesine ve yatırmasına izin verir. Bu hesapta vade sınırlaması yoktur. Bu sebeple banka bu hesaba yılda dört kez faiz tahakkuk ettirir.

Açık Krediler; Bu kredi türünde, borç alanın imzasından başka bir teminat aranmaz. Limiti daha düşüktür ve banka tarafından iyi tanınan mali durumu daha dikkatli izlenilen kişilere açılır.

Örnek:

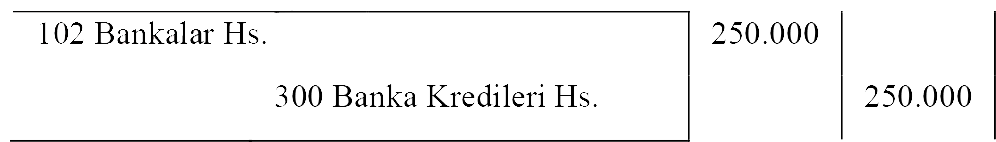

1. İşletme X Bankası ile 500.000 TL kredi limitli cari hesap açma sözleşmesi yapmıştır. Borçlu cari (kredi) hesabından 250.000 TL aynı bankadaki ticari mevduat hesabına aktarmıştır.

Bu kayıtla, işletmenin X Bankasına olan borcunda 250.000 TL artış olurken, aynı bankadaki ticari mevduat hesabında da bu tutarda bir artış olmaktadır.

2. İşletme ihtiyacı nedeniyle aynı bankadaki borçlu cari hesabından 50.000 TL çekmiştir.

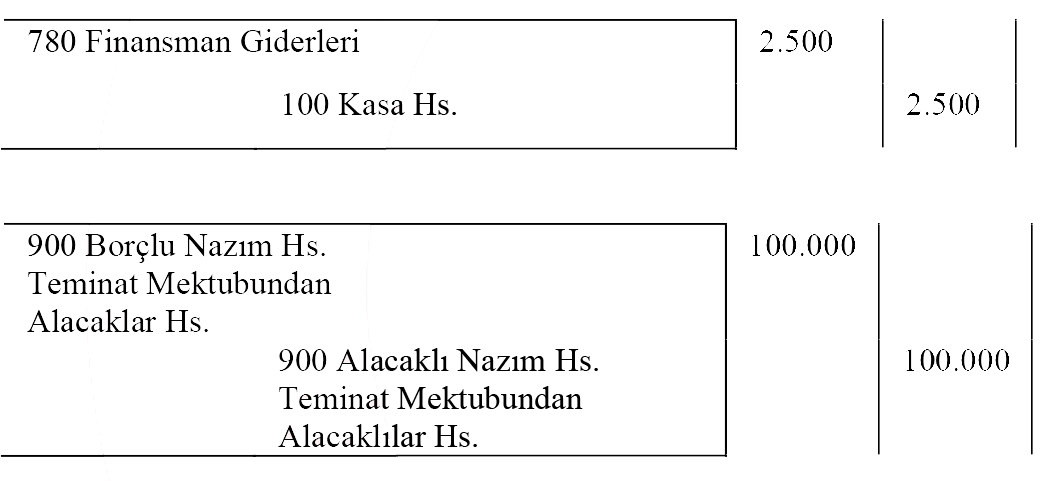

İşletmenin kasa hesabında 50.000 TL tutarında artış meydana gelirken borçlu cari hesabında 50.000 TL bir artış olmuş ve toplam cari hesapta borç 300.000 TL olmuştur. İşletmenin kredi limiti 500.000 TL idi. Bu durumda işletmenin borçlu hesabından sağlayabileceği ekstra kaynak 200.000 TL kalmıştır. Nakit Olmayan Krediler; Bankaların sağladığı nakdi olmayan kredilerde, banka müşterisi olan işletme adına kendi saygınlığını ortaya koyarak işletmenin taahhüdünü yerine getireceği konusunda üçüncü kişilere güvence vermektedir. İşletmece alınan teminat mektubu, mali nitelikte bir olay olmadığı ve ana hesaplarda bir değişiklik yaratmadığı için kaydına ilişkin bir zorunluluk yoktur. Bu tip işleme ilişkin kayıtlar nazım hesaplarda izlenir. Fakat bankaya ödenen komisyon mutlaka kayda alınmalıdır. Örnek: İşletme, iş ilişkisinde olduğu diğer bir işletme için X Bankasından 100.000 TL tutarında kefaletsiz ve karşılıksız teminat mektubu almış ve 2.500 TL komisyon ödemiştir.

Teminat mektubu işlevini yitirdikten sonra nazım hesaplar ters kayıtla kapatılır ve teminat mektubu iade edilir.

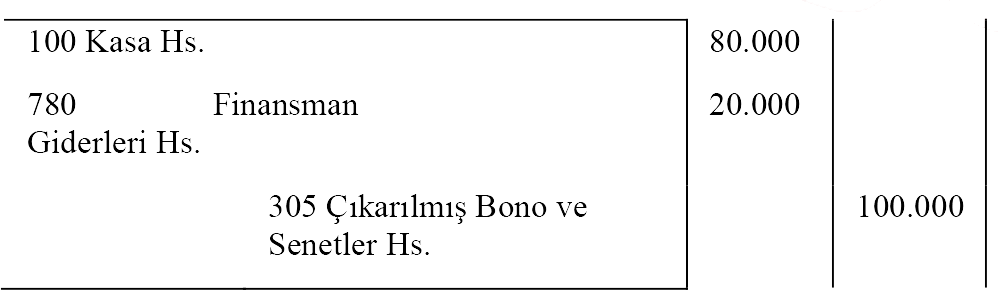

Çıkarılmış bono ve senetler; Çıkarılmış bono ve senetler altında, dolaşımdaki finansman bonoları ve banka bonoları gibi kısa vadeli para piyasası araçları karşılığında sağlanan fonlar izlenmektedir.

Örnek:

X Anonim Şirketi değer toplamı 100.000 TL olan 90 gün vadeli finansman bonosunu 80.000 TL net değer ile satmıştır.

Ticari Borçlar

İşletmenin ticari ilişkilerden doğan işlemlerinde senetli ve senetsiz borçların izlendiği hesap grubudur. 32 Ticari Borçlar grubu içinde şu hesaplar yer almaktadır:

- 320. Satıcılar

- 321. Borç Senetleri

- 322. Borç Senetleri Reeskontu

- 326. Alınan Depozitolu Teminatlar

Satıcılar hesabı; kredi ile (veresiye) alınan mal veya hizmet nedeniyle alacaklandırılır, söz konusu borçların çeşitli şekilde (nakden, çekle, senetle) ödenmeleri sonucu borçlandırılır.

Örnek:

İşletme, diğer satıcı işletmeden 100.000 TL artı %18 KDV tutarında ticari malı kredili olarak satın almıştır.

Borç Senetleri; İşletme, kredili olarak gerçekleştirdiği alımlarda, mal ve/ya hizmet karşılığı ödemeyi senetler ile yapabilir. Bu senetler borç senedi olarak adlandırılır. Senetlerin üzerinde yazılı değerleriyle kayıt düşülen bu hesabın, herhangi bir andaki alacak kalanı, işletmenin o andaki henüz ödenmemiş senetli borçlarının yazılı değerlerini, yani nominal değerlerini vermektedir.

Örnek:

İşletme, kısa vadeli senetsiz borcunun bulunduğu satıcı B’ye 118.000 TL tutarında 30 gün vadeli bir bono imzalamıştır.

Bu örnekte ödenecek damga vergisi (%0,6) tutarı genel yönetim gideri olarak muhasebeleştirildiğinden burada yer verilmemiştir.

Diğer Borçlar

Ticari faaliyetler dışındaki bir nedenle doğmuş senetli ve senetsiz borçlar diğer borçlar altında izlenir. Bu hesap grubunda yer alan hesaplar şunlardır:

- 331. Ortaklara Borçlar

- 332. İştiraklere Borçlar

- 333. Bağlı Ortaklıklara Borçlar

- 335. Personele Borçlar

- 336. Diğer Çeşitli Borçlar

- 337. Diğer Borç Senetleri Reeskontu

Bu gruptaki hesapların işleyişi de ticari borçlarda olduğu gibidir. İşletmenin esas faaliyet konusu duşundaki işlemleri dolayısıyla ortaklarına, iştiraklerine, bağlı ortaklıklarına ve personeline olan borçlar bu hesapların alacağına kaydedilir. Borçların ödenmesi durumunda ise, hesaplar borçlandırılır.

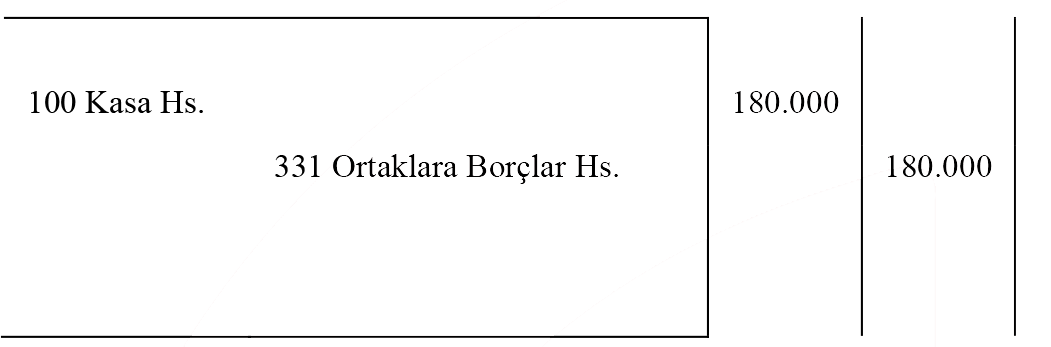

Ortaklara Borçlar

İşletmenin esas faaliyet konusu dışındaki işlemler nedeniyle ortaklara ve bireysel işletmelerde işletme sahibine borçlandığı tutarın izlendiği hesaptır. Borç doğmasında bu hesaba alacak, ödenmesinde ise borç kayıt edilir.

Örnek:

İşletme, kısa süreli nakit ihtiyacı için ana ortağı C’den 180. 000 TL borç almıştır.

Alınan Avanslar

Avanslar, para ile değil mal ve hizmet ödeme yükümlülüğü getirmesi sebebiyle diğer yabancı kaynaklardan ayrılır ve bu sebeple ayrı bir hesap grubunda izlenmektedir.

Alınan avanslar iki hesapta izlenmektedir:

- 340. Alınan Sipariş Avansları

- 349. Alınan Diğer Avanslar

Ödenecek Veri ve Diğer Yükümlülükler

Bazı sözleşme yükümlülükler veya yasalar gereği, üçüncü kişilere veya personele yapılan ödemelerden kesinti yapılmakta ve bu kesintileri ilgili kuruluşlara ödenmektedir.

Ücretlerden kesilen Gelir Vergisi, Damga Vergisi, Sosyal Sigortalar Primi bunlara örnek gösterilebilir. Ayrıca işletmelerin ödemesi gereken Kurumlar Vergisi, Katma Değer Verisi (KDV) gibi diğer vergi ve fonlar da söz konusudur.

Bu gruptaki hesaplar şunlardır:

- 360. Ödenecek Vergi ve Fonlar

- 361. Ödenecek Sosyal Güvenlik Kesintileri

- 368. Vadesi Geçmiş Ertelenmiş veya Taksitlendirilmiş Vergi ve Diğer Yükümlülükler

- 369. Ödenecek Diğer Yükümlülükler

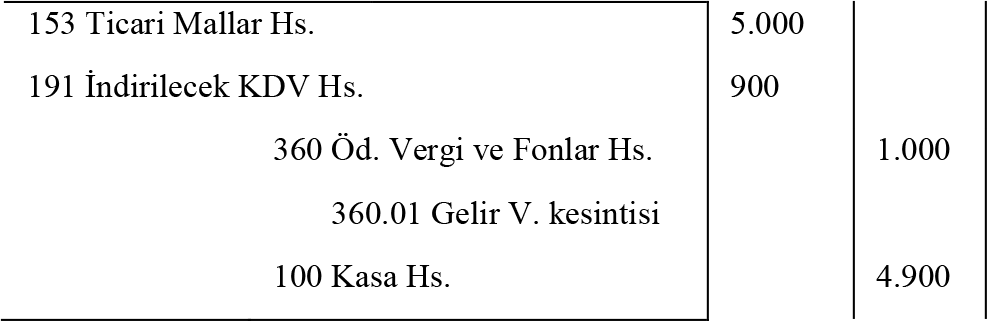

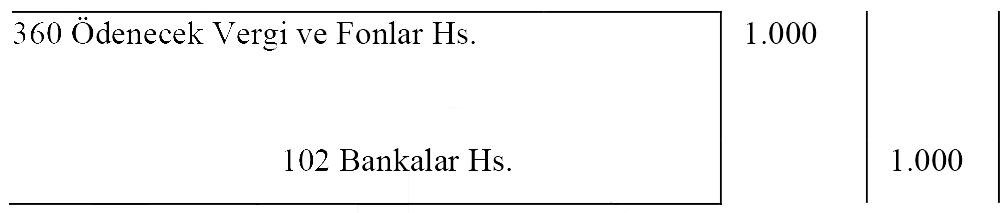

Örnek:

İşletme, ithal ettiği ticari mallar için gümrük komisyonu olarak 5.000 TL artı %18 Katma Değer Vergisi tutarını nakden ödemiştir. Ödeme üzerinden %20 gelir vergisi kesintisi yapılmıştır.

Hesaplanan 1.000 Türk Lirası tutarındaki gelir vergisi bankadaki mevduat hesabından ödenmiştir.

361 Ödenecek Sosyal Güvenlik Kesintileri

İşletme ödediği ücretlerden, sosyal güvenlik mevzuatı hükümlerine göre emeklilik keseneği ve sigorta primleri kesintiye bağlı tutulmaktadır. Bu kesintiler bu hesaplardan izlenir.

Örnek:

İşletme, bürosunda çalışanların Nisan ayına ilişkin tahakkuk etmiş 8.200 TL SGK primiyle 2.300 TL işsizlik sigorta pirimi bankadaki hesaptan ödemiştir.

Borç ve Gider Karşılıkları

Bilanço tarihinde belirgin olarak ortaya çıkan ancak tutarının ne olacağı kesin olarak bilinemeyen veya tutarı bilinse de ne zaman tahakkuk edeceği belli olmayan kısa vadeli borçlar veya giderler için ayrılan karşılıkların izlendiği bir hesap grubudur. Bu grupta yer alan hesaplar:

- 370. Dönem Kârı Vergi ve Diğer Yasal Yükümlülük Karşılıkları

- 371. Dönem Kârının Peşin Ödenen Vergi ve Diğer Yükümlülükleri

- 372. Kıdem Tazminatı Karşılığı

- 373. Maliyet Giderleri Karşılığı

- 379. Diğer Borç ve Gider Karşılıkları

370 Dönem Karı ve Diğer Yasal Yükümlülük Karşılıkları

Kurumlar vergisi yükümlüsü durumunda olan,

- Anonim şirketler,

- Sermayesi paylara bölünmüş komandit şirketler,

- Kooperatifler,

- İktisadi kamu teşebbüsleri,

- Dernek ve vakıflara ait işletmeler,

- İş ortakları,

kar elde ettiklerinde, bunun bir bölümünü kamu maliyesine vergi ödemek zorundadırlar. Dönem karı üzerinden hesaplanan vergi ve yükümlük tutarı kadar, dönem bürüt karından indirmek suretiyle karşılık ayrılır.

Gelecek Aylara Ait Gelirler ve Gider Tahakkukları

Dönem içinde tahsil edildiği halde, gelecek dönemi ilgilendiren gelirlerin (faiz, kira vb.), bilanço gösteriminde ilgili dönemin kalemlerinden ayrılmasını sağlamak üzere, gelir yazılacağı gelecek döneme kadar farklı bir hesapta tutulması gerekmektedir. Aynı mantıkla, tutarı belli fakat alacaklısının henüz tutarın ödenmesini talep etme hakkı gelmemiş giderlerin de, ödeninceye kadar farklı bir hesapta izlenmesi gerekmektedir. Söz konusu gelir ve giderlerin izlendiği hesap grubu şu iki hesaptan oluşmaktadır:

- 380. Gelecek Aylara ait Gelirler

- 381. Gider Tahakkukları