PARA POLİTİKASI - Ünite 7: Para Politikasının Etkililiği Özeti :

PAYLAŞ:Ünite 7: Para Politikasının Etkililiği

Merkez Bankası Faiz Kararlarının Piyasa Faiz Oranları Üzerindeki Etkisi

Merkez bankalarının yürütmüş olduğu para politikası ile faiz oranları arasında sıkı bir ilişki vardır. Bununla birlikte merkez bankalarının toplam harcamaları etkilerken kullanmış olduğu kısa vadeli faiz oranlarının, tüketim ve yatırım harcamaları üzerinde bir etkisi bulunmamaktadır. Aslında politika yapıcıların tüketim ve yatırım harcamaları üzerinde vermiş oldukları kararlar orta ve uzun vadeli faizlerden etkilenmektedir.

Nihai amacı milli gelir, istihdam ve fiyatlar genel seviyesi için belirlenen hedeflere ulaşmak olan para politikası, kullanmış olduğu araçlarla bu makroekonomik göstergeleri dolaylı yönden etkilemektedir. Politika yapıcıları kısa vadeli faiz oranlarını doğrudan etkilerken, orta ve uzun vadeli faiz oranları üzerinde aynı etkiye sahip değildir. Bununla birlikte, ekonomik birimlerin tüketim ve yatırım kararları almalarında ve ülkenin reel ekonomik faaliyetlerini yönlendirmesinde etkili olan kısa vadeli faiz oranları değil, orta ve uzun vadeli faiz oranlarıdır. Merkez bankalarının kullanmış olduğu politika faiz oranının vadesi kısadır. Dolayısıyla kısa vadeli politika faiz oranı tüketim ve yatırım kararlarında etkili olmamaktadır. Çünkü bu faiz oranı tüketim ve yatırım kararları alınırken kullanılmamaktadır. Buna rağmen merkez bankaları tarafından kullanılan politika faiz oranının tamamen ekonominin geneliyle ilgisi olmadığını söylemek doğru olmayacaktır. Çünkü kısa vadeli faiz oranlarının orta ve uzun vadeli faiz oranlarını değiştirme gücü vardır.

Para politikası kararlarının piyasa faiz oranlarına ne tür bir etki yarattığı, hem politika yapıcılarında hem de finansal piyasalarda işlem yapan katılımcılarda merak uyandırmıştır. Finansal piyasalarda işlem yapan katılımcılar açısından, yatırım kararlarının alınmasında, risk yönetimi stratejilerinde doğru adımlar atılmasında ve para politikası araçlarında ortaya çıkan değişimlere finansal piyasalarda işlem gören varlıkların nasıl bir tepki vereceğini tahmin etmek oldukça önem arz etmektedir. Duruma bir de para politikası yapıcıları açısından bakacak olursak, menkul kıymet fiyatlarının para politikası araçlarına göstermiş olduğu tepkiyi anlamak, uygulanan para politikasının etkililiğini ölçmek ve daha etkin para politikası kararları alınmasını sağlamak bakımından önemlidir.

Para Politikası ve Faiz Oranlarının Vade Yapısı

Kısa ve uzun vadeli faiz oranları arasındaki ilişki vade yapısı aracılığı ile açıklanır. Faiz oranlarının vade yapısı, merkez bankasının kısa dönemli politika faiz oranının uzun dönemli faiz oranlarını nasıl etkilediği, bekleyişler hipotezi konusu altında incelenecektir.

Bekleyişler Teorisi ve Kısa Dönemli Politika Faiz Oranının Uzun Dönemli Faiz Oranları Üzerine Etkisi

Uzun vadeli tahvillerin faiz oranlarının, bugünkü ve gelecekte beklenen kısa vadeli tahvil faiz oranlarının ağırlıklı ortalaması olduğunu belirten bekleyişler teorisi, farklı vadelerdeki tahvillerin faiz oranlarının farklı olmasını, gelecekteki kısa vadeli faiz oranlarına ilişkin bekleyişlerin belirlediğini göstermektedir. Bu teoriye göre, tahvil satın almak isteyen yatırımcılar için vadeler arasında kısa veya uzun herhangi bir tercih söz konusu olmamaktadır. Bilindiği üzere TCMB para politikası referans faizi olarak Mayıs 2010’a kadar gecelik borçlanma faiz oranını kullanırken, bu tarihten sonra bir hafta vadeli repo faizini kullanmaktadır.

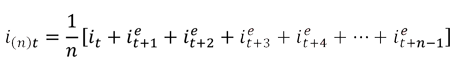

Bekleyişler teorisi n yıl vadeli tahviller için genelleştirilerek, t dönemindeki faiz oranının i

(n)t

ile gösterildiği aşağıdaki eşitlik yardımıyla özetlenebilir:

Bu eşitlikte, i

t

, t dönemindeki bir yıl vadeli tahvil faiz oranını gösterir

. Bir yıl sonraki beklenen kısa vadeli faiz oranını,

. Bir yıl sonraki beklenen kısa vadeli faiz oranını,

iki yıl sonra beklenen kısa vadeli faiz oranı gösterir ve vade sonuna kadar bu böyle devam eder. Kısaca, bekleyişler hipotezine göre “n” yıl vadeli tahvilin faiz oranı, “n” yıllık süre içerisinde gerçeklemesi beklenen bir yıl vadeli tahvil faiz oranlarının basit ortalaması alınarak ulaşılan sonuca eşit olacaktır.

iki yıl sonra beklenen kısa vadeli faiz oranı gösterir ve vade sonuna kadar bu böyle devam eder. Kısaca, bekleyişler hipotezine göre “n” yıl vadeli tahvilin faiz oranı, “n” yıllık süre içerisinde gerçeklemesi beklenen bir yıl vadeli tahvil faiz oranlarının basit ortalaması alınarak ulaşılan sonuca eşit olacaktır.

Para Politikası Kararları ve Getiri Eğrileri

Farklı vadelerdeki menkul kıymetlerin faiz oranlarının genel yapısını gösteren ve faiz oranlarının genel seyrinin görülmesine yardımcı olan eğri, getiri eğrisi olarak adlandırılmaktadır. Getiri eğrileri, merkez bankaları tarafından politika oluşturma sürecinde önemle takip edilen ve kısa vadeli faiz oranları ile piyasa faiz oranları arasındaki ilişkide bekleyişlerin rol oynadığını belirtir.

Faiz Kararlarının Alınmasında Para Politikası Kuralı

Para politikasının belirli bir kurala göre yürütülmesi gerektiğini savunanların ortaya attığı para politikası kuralları; araç kuralları ve hedefleme kuralları olarak iki boyutta ele alınabilir. Bunlardan araç kuralları; en yaygın olarak kullanılan Taylor kuralını da kapsayan, para politikasının kullandığı araç değişkeninin, ölçülebilen değişkenlerin bir fonksiyonu olarak ortaya koyulmasını gerektiren kuralları kapsaması gerektiğini içermektedir. Hedefleme kuralları ise, merkez bankasının uyguladığı para politikasında hedef olarak konulan değişkenlerde ortaya çıkan sapmaları en aza indirecek kuralları içermektedir.

Taylor Kuralı

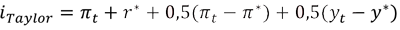

Taylor kuralı, merkez bankalarının enflasyon ve üretim hedeflerine ulaşabilmek amacıyla para politikası aracı olarak kullandıkları kısa vadeli faiz oranlarının belirlenmesine yönelik bir araç kuraldır. Bu kuralın amacı, ekonominin genel konjonktüründe meydana gelebilecek hedeflerden sapmalar karşısında para politikasının bu kural dâhilinde değiştirilmesi ve para otoritesinin davranışlarının tahmin edilebilir olmasını sağlamaktır. Taylor kuralında para politikası referans faiz oranı dört faktöre bağlı olarak değiştirilir. Bunlar; gerçekleşen enflasyon oranı, denge reel faiz oranı, gerçekleşen enflasyonun hedeflenenden sapmasına dayalı olarak enflasyon açığının ayarlanması ve potansiyel reel üretim ve gerçekleşen reel üretim arasındaki farka bağlı olarak üretim açığının ayarlanmasıdır.

Bu eşitlikte, i

Taylor

kısa vadeli para politikası faiz oranını, r* söz konusu faize ilişkin reel denge değerini,

gerçekleşen enflasyon oranını, n* para otoritesinin hedeflediği enflasyon oranını,

gerçekleşen enflasyon oranını, n* para otoritesinin hedeflediği enflasyon oranını,

gerçekleşen üretim düzeyini, y* potansiyel üretim düzeyini gösterir. Bu eşitliğe göre para politikası stratejisi, gerçekleşen enflasyon ile hedeflenen enflasyon arasındaki fark ve üretimdeki değişmeler esas alınarak faiz oranında ayarlamalar yapmak şeklinde belirlenebilmektedir.

gerçekleşen üretim düzeyini, y* potansiyel üretim düzeyini gösterir. Bu eşitliğe göre para politikası stratejisi, gerçekleşen enflasyon ile hedeflenen enflasyon arasındaki fark ve üretimdeki değişmeler esas alınarak faiz oranında ayarlamalar yapmak şeklinde belirlenebilmektedir.

Enflasyon açığı; hedeflenen ve gerçekleşen enflasyon oranları arasındaki farka eşittir.

Üretim açığı; bir ekonominin potansiyel reel üretim düzeyi ile gerçekleşen reel üretim düzeyi arasındaki farka eşittir.

Finansal Sistem ve Para Politikası Kararlarının Ekonomiye Aktarımı

Piyasalar, kurumlar, aracılar ve yasal altyapıdan oluşan finansal sistemin ana görevi, elinde fon fazlası olan tasarruf sahipleri ile fon açığı olan yatırımcıları bir araya getirmektedir. Böylelikle ekonominin büyümesi için gerekli olan sermaye stokunu tasarrufları yatırımlara kanalize ederek gerçekleştirmektedir. Finansal sistemin ana bileşenlerinden olan finansal piyasalar ve bankacılık sektörünün ekonomide toplam harcamalar üzerinde önemli bir takım etkileri olmaktadır. Bu etkilerin önemi iki açıdan ele alınabilir. Birincisi, finansal sistemde ortaya çıkan gelişmeler ekonomik dalgalanmaların tetikleyicisi olabilir. İkincisi ise, para politikasında herhangi bir değişiklik işin finansal kısmını da etkileyeceğinden, para politikasında meydana gelen değişiklikler ekonominin genelini de etkileyecektir.

Finansal Piyasalarda İşlem Gören Varlık Fiyatlarındaki Değişmeler

Finansal piyasalarda işlem gören varlıkların fiyatları zaman içinde değişir. Varlık fiyatlarındaki artışlar toplam harcamaları arttıracak, aksi durumda ise toplam harcamalar azalacaktır.

- Servetin Tüketim Üzerindeki Etkisi: Varlık fiyatlarının artması bireylerin servetlerini ve dolayısıyla tüketimlerini artırır.

- Hisse Senedi Fiyatlarının Yatırımlar Üzerindeki Etkisi: Varlık fiyatlarındaki değişmeler yatırımlar üzerinde de etkili olmaktadır. Hisse senedi ihraç etme politikasına giden firmaların hisse senedi fiyatlarının yükselmesi karşında her bir hisseden elde edeceği fon miktarının artması yatırımların artmasına neden olacaktır.

- Net Değer ve Teminatlar Üzerindeki Etkisi: Varlık fiyatlarındaki değişmeler banka kredilerine ulaşımı kolaylaştırarak toplam harcamaları etkiler. Hisse senedi fiyatlarının yükselmesi firmaların net değerlerinin artmasına ve firmaların daha az riskli olan yatırımlara yönelmesine neden olacaktır.

Bankaların Kredi Politikalarındaki Değişmeler

Bankacılık sistemi tasarrufların toplanmasını ve toplanan fonların verimli yatırımlara dönüşmesini sağlamakla beraber, sadece basit bankacılık işlemleriyle sınırlı olmayıp tüm ekonominin dengelerini değiştirecek kadar etkilidir. Dolayısıyla, bankacılık sisteminin yaratmış olduğu kredilerin ekonomide oldukça önemli bir yeri vardır. Kredilerdeki daralmalar ekonomide toplam harcamaların daralmasına sebep olabilir. Kredi daralması, bankaların kullandırttığı kredi arzının birden daralması veya herhangi bir faiz oranında verilen kredinin azalmasıdır. Kredi daralması sonucunda borçlanma maliyetleri ve borçlanma kıstasları artar. Kredi daralmasının başlıca nedenleri şöyle sıralanabilir:

- Banka sermayesinde yaşanan daralmalar: Yasa gereği bankaların öz kaynaklarının belirli bir sermaye yeterlilik oranını altına düşmesine izin verilmemektedir. Buradaki amaç bankaların iflas etme riskine karşı belirli bir sermaye yeterliliği sağlamaktır. Sermaye daralması, bankaların kredi kullandırma miktarlarını azaltmalarına sebep olacak şekilde sermayelerinin azalmasıdır.

- Başarısız mevduat kurumlarının faaliyetlerine devam edememesi: Herhangi bir nedenle iflas eden bankaların finansal piyasaların sağlıklı işleyişine olumsuz bir etki yaratmaması için iyileştirilmesi gerekir. Bu iyileştirmeyi ise ülkemizde Tasarruf Mevduatı Sigorta Fonu (TMSF) üstlenmektedir. TMSF ise burada iflas eden bankanın geri ödenmeyen varlık portföyünü iyileştirme görevini yaptıktan sonra bankayı satarak piyasaya tekrar kazandırma işlevini yerine getirir.

- Banka denetimini üstlenen kurulun katı uygulamaları: Bankacılık sisteminde istikrar, bankların mevduat toplamak için güvenli bir yer olması, mevduat sahiplerinin ihtiyaç duyması halinde mevduatlarına istikrarlı bir şekilde ulaşabilmeleri ve mevduatların geri çekilmesine bankaların hazırlıklı olması koşullarını gerektirir. Bu yukarıda sayılanları sağlıklı bir şekilde yerine getirmek için bankacılık sistemi sürekli olarak denetlenmekte ve düzenlenmektedir. Bankaların varlıkları ile sermayeleri arasındaki oranı yeniden düzenlemeleri ve sermaye arttıramamaları durumunda varlıklarını, başka bir deyişle kredilerini azaltmaları gerekir.

- Bankacılık sektörünün kredi standartlarında yaşanan değişmeler: Bankalar ekonomik birimlere çeşitli sebeplerle kredi kullandırmayabilirler veya risk değerlendirmelerini ekonomide yaşanan gelişmeler ışığında değiştirerek kredi kullandırma anında titiz davranabilirler.

Para Politikası Kararlarının Ekonomiye Aktarımı

Para politikasında uygulanan politikaların ekonomiye etkilerini bilmek ve bu etkilerin para politikasında hangi kanallar aracılığıyla aktarıldığının anlaşılması oldukça önemlidir. Finansal piyasalarda bir etkiyle başlayan ve sonrasında harcamalar, üretim ve istihdamda değişikliklere yol açan, fiyat düzeyi ve enflasyon üzerinde bir dizi etkiyle sonuçlanan mekanizmaya parasal aktarım mekanizması denir. Merkez bankalarının kısa vadeli faiz oranlarında yaptığı bir değişiklik, faizlerin genel düzeyinde, kredi piyasasında, varlık fiyatlarında ve bekleyişler üzerinde bir etki yaratır. Bu parasal aktarımın ilk aşamasıdır. İkinci aşamada ise finansal piyasalarda meydana gelen değişiklikler toplam harcamaları ve dolayısıyla toplam talebi etkileyecektir. Nihayet üçüncü aşamada ise talepte meydana gelen bu değişmeler sonucunda yurtiçi enflasyon beklentisi, üretim miktarı ve fiyatlar genel seviyesi etki altında kalacaktır. Para politikasında meydana gelen değişmelerin ekonomiye aktarılırken doğru anlaşılması ve para politikasında kullanılan araçların üretim miktarına ve enflasyona nasıl etki yaratacağı sorusunun cevabının bilinmesi son derece önemlidir.

- Para Politikasının Faizler Üzerindeki Etkisi: Merkez bankasının olası bir faiz oranı düşürme hamlesi karşısında sermayenin kullanım maliyeti düşecek dolayısıyla yatırımlar, tüketim artacak ve nihayetinde toplam harcamalar artacaktır.

- Para Politikasının Varlık Fiyatları Üzerindeki Etkileri: Para politikasının varlık fiyatları üzerindeki asıl etkisi, uygulanan para politikası kararlarının hisse senedi fiyatlarını etkilemesi ve sonucunda yatırımlara etki etmesinden ibarettir. Faiz oranlarında meydana gelen bir düşmenin, hisse senedinin fiyatında bir artışa yol açacağını göz önüne alırsak, gevşek bir para politikası, ekonomik birimlerin ekonominin büyümesine ilişkin beklentilerini arttıracak ve hisse senetleri fiyatlarında bir artışa neden olabilecektir. Hisse senedi fiyatlarındaki artış da bireylerin servetlerinde bir artışa yol açacaktır.

- Para Politikasının Banka Kredileri Üzerindeki Etkileri: Merkez bankasının politika faiz oranını değiştirmesi piyasa faizlerini de etkiler. Merkez bankasının politika faizini indirme kararı alması sonucunda bu durum piyasa faiz oranının da düşmesine sebep olacak, dolayısıyla bankacılık sisteminden kredi almak isteyen küçük firmaların fonlara ulaşmasında kolaylık sağlayacaktır. Bu da yatırımlarda artışa yol açacaktır.

- Para Politikasının Beklentiler Üzerindeki Etkileri: Merkez bankasının uyguladığı para politikası kararları, tüketicilerin ve yatırımcıların gelecek beklentilerinin şekillenmesinde önemli rol oynar.

Gecikme Sorunu ve Para Politikası Etkisi

Para politikası uygulamalarının ekonomiye aktarımı için belirli bir süre gerekmektedir. Faiz oranlarının toplam harcamaları etkilemesi ve bunun sonucunda enflasyon oranının kontrol altında tutulması zaman gerektirir.

Gecikme Türleri

Politika uygulama sürecinde ortaya çıkan gecikmeler iki başlık altınca incelenebilir, bunlar; iç gecikme ve dış gecikmedir. İç gecikme, para politikasında bir değişikliğe ihtiyaç duyulduğu an ile merkez bankasının para politikasındaki değişikliği uygulamaya başladığı an arasında geçen zamandır. Dış gecikme ise, belli bir politikayı uygulamaya koyduktan sonra, bu politika kapsamında değişmesi beklenen hedef değişkenin etkilendiği zamana kadar geçen süredir. Asıl olan gecikme dış gecikmedir. Çünkü gecikme sorunu ile asıl kastedilen var olan dış gecikme ve bu sürenin uzunluğudur. Gecikme türleri ayrıntılı bir şekilde aşağıdaki gibi sınıflandırılabilir:

- Veri Gecikmesi: Para politikası uygulayıcılarının ekonomideki gelişmeleri takip etmek amacıyla kullandıkları verilerin elde edilmesi sürecinde meydana gelen gecikmedir.

- Tanı (Teşhis) Gecikmesi: Eldeki verilerin ekonominin gelecekte nasıl bir seyir izleyeceği hakkında sağladığı bilgilerin para politikası uygulayıcıları tarafından tam olarak anlaşılması sürecinde geçen zamana bağlı olarak ortaya çıkan gecikmedir.

- Düzenleme Gecikmesi: Belli bir politikayı uygulamaya sokabilmek için yasal düzenlemelerin yapılması sürecinde geçen süreye bağlı olarak ortaya çıkan gecikmedir. Düzenleme gecikmesi para politikası açısından daha az önemlidir.

- Yürütme Gecikmesi: Politika uygulayıcılarının yeni bir politika izlemeye karar vermeleri ile bu politika ile ilgili aracı uygulamaya sokmaları arasında geçen zamandır. Yürütme gecikmesi de düzenleme gecikmesi gibi diğer gecikme türlerine kıyasla para politikası açışından daha az önem taşımaktadır.

- Etkinlik Gecikmesi: Bir politikanın uygulamaya konulmasıyla, ekonomi üzerinde etkilerinin ortaya çıkması arasında geçen zamandır.

Gecikme Sorunu ve Para Politikasının Etkisi

Gecikme sorunu merkez bankalarının ekonomiyi kontrol etme yeteneğini, para politikası yürütücülerinin amaçlarına ulaşmak için kullandıkları araçların güçlerini kısıtlar.

Gecikme sorunu para politikasının yürütülmesindeki iki önemli görüşü yakından ilgilendirir. Bu iki görüş aktivist ve aktivist olmayan politika görüşüdür. Aktivist politika görüşü, para politikasının duruma göre yönetilmesini savunur ve bu görüşü savunanların başında Keynesyen iktisatçılar gelir. Aktivist olmayan politika görüşü ise, para politikasının belirli bir kurala göre yürütülmesi gerektiğini savunur.

Gecikme sorunun varlığı, para politikasının etkinliğini kısıtlar ve aktivist olmayan politikayı savunanların görüşlerini destekler niteliktedir. Bu görüşü savunanlar ekonominin hızlı bir şekilde kendiliğinden dengeye geleceğini savunurlar. Gecikme sorunu politika uygulamalarının doğasında vardır. Gecikme sorunu aktivist politikaların yaşanan şoklara oldukça yavaş tepki vermesine yol açacaktır. Bu sebeple, önceden belirlenen kurallar ile yürütülmesi ve bu kuralların ekonomide yaşanan şoklar karşısında değiştirilmemesi gerektiği savunulmaktadır.